市场融资环境明显改善 龙头民企债券估值将得以修复

摘要:由于前期市场违约集中在上市民企,导致投资机构为了规避风险对民企采取了“一刀切”,随着各类针对龙头民企的支持政策的出台,市场融资环境明显改善,龙头民企债券的估值将得以修复。

孙彬彬

8月20日,北京东方园林环境股份有限公司(以下简称“东方园林”)发布公告,2018年度第二期超短期融资券(18东方园林SCP002)发行成功,募集资金12亿元,票面利率7.7%。而正是在3个月前,东方园林遭遇了发债“滑铁卢”。继神雾环保、富贵鸟、凯迪生态、中安消等多家上市民企曝出债券违约后,东方园林5月21日公告称,拟发行的10亿元公司债最终只募集到5000万元,引发机构投资者对公司流动性的担忧,继而股价暴跌、机构抛售、紧急停牌接踵而至。

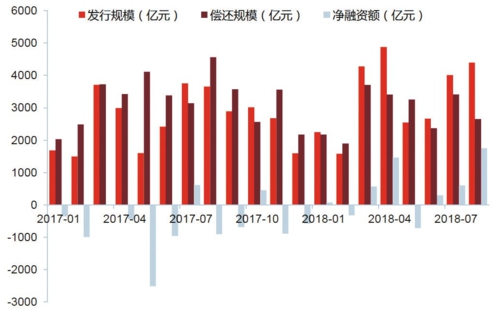

非金融类产业债发行规模、偿还规模、净融资额(亿元)

资料来源:Wind天风证券研究所

时隔3个月,东方园林超短融的成功发行,被市场普遍解读为企业顺利通过债市压力测试,重新获得机构认可,同时也是冰封已久的民企债市场开始逐渐回暖的信号。

在近期各类“宽信用”组合拳的积极作用下,民企债是否迎来转机?

民企发债主体发行规模仍不足以覆盖债务偿还

7月下旬以来,各类“宽信用”政策和会议表态密集出台,在货币政策宽松态度基本明确的背景下,引导“宽货币”向“宽信用”转变的意图明显。

从一级市场情况来看,非金融类产业债(剔除城投债、剔除金融类产业债)的净融资额在经历了5月份的净流出后,6月份重新呈现净流入,并且融资情况在接下来的7~8月份持续改善。尽管一级市场发行规模在近两个月大幅放量,但其中民企债的份额却出现小幅下滑,由6月份占比18.43%,下降至7月份占比15.05%。进入8月以来(截至8月24日),民企债当月发行规模647.07亿元,占比进一步降至14.72%。换言之,信用债一级市场发行规模在7~8月份大幅增长,但是更多的资金流向了国企发行人。具体而言,近两个月,国企发债主体呈现资金大幅净融入的态势,而民企发债主体的发行规模仍不足以完全覆盖债务偿还,只是净流出规模有所收窄,不再持续恶化。

从主体评级分布来看,信用债一级市场发行仍以中高评级(AAA、AA+)为主,低评级(AA及以下)主体发行规模占比较低,并且低评级规模占比在2018年呈现断崖式下跌,由2017年大致占比15%大幅降至2018年占比不足10%。进入8月份以来,AA及以下主体发行规模占比由7月份的低点5%小幅回升至7.91%,但仍处于历史低位。

民企债方面,一级市场低评级(AA及以下)主体发行规模占比在2017年约为40%左右,进入2018年以来降低至20%附近;与此相对应的是,面临偿还压力的民企债中,低评级(AA及以下)规模占比约在35%左右。民企债一级市场发行与面临偿还压力债务的主体评级分布不匹配,使得低资质的民企发行人仍面临较为严峻的资金滚续压力。

发行利率方面,以中票为例,不管是国企还是民企,发行利率均在7~8月份大幅下降。国企平均发行利率由6月的5.74%下降至8月的4.13%,下行了161BP;民企平均发行利率由6月的7.29%下降至8月的4.86%,下行了243BP,下行幅度更大,导致民企和国企之间的利差由6月155BP收窄至73BP。

分不同评级来看,近两个月,不管是国企还是民企,AAA评级主体发行利率的下行幅度都远超AA+评级主体发行利率的下行幅度,AAA评级和AA+评级之间的利差呈现走扩。这反映出在市场回暖的初期,资金往往优先流向高评级的发债主体,导致AAA评级发行利率下行较快,AA+评级发行利率下行相对滞后,从而拉大等级利差。

推迟或取消发行方面,一般而言,发行人推迟或取消发行分两种情况:第一种情况是受二级市场信用风险事件的冲击,机构投资者的风险偏好明显收紧,市场倾向于规避低评级发债主体,导致低评级信用债的需求不足,从而被动推迟或取消发行;第二种情况是受债券市场快速调整的影响,部分高评级信用债的发行利率未跟上市场利率调整的步伐,发行人主动选择推迟或取消,另择时间窗口发行。7~8月份信用债推迟或取消发行的规模较上半年呈现下降。从结构来看,民企债占比在17%左右,较今年3~4月份25%左右的份额大幅下降。

民企债与国企债估值利差拉大至历史最高

二级市场方面,“宽信用”政策和各类表态的效果立竿见影,以短融和3年期中票为例,收益率在近两个月明显下行。

为更好地量化比较国企债和民企债的估值差异,天风证券在前期行业利差数据库的基础上,引入企业性质的维度。以符合特定条件的中票为样本,以相同评级、相同期限的中债中短期票据到期收益率为基准,计算个券的利差水平,再按照不同企业性质分类,计算对应企业性质的利差均值。

由于今年信用债违约的节奏明显加快,并且新增的违约主体呈现向上市民企集中的特征,因此今年以来民企债的估值“一骑绝尘”,大幅飙升至235BP,与国企债估值之间的利差也随之拉大至历史最高值180BP左右。

分不同评级来看,受近期“宽信用”政策的影响,AAA评级民企债估值下行了约10BP,AAA评级国企债估值变化不大,两者之间的利差也相应收窄了10BP左右;AA+评级民企债估值下行了5BP,下行幅度较小,与AA+评级国企债之间的利差变动不明显。由此可以看出,在市场回暖的初期,高评级估值会先行变动,并且高评级民企债估值的下行幅度往往较高评级国企债估值的下行幅度更大。

短期内风险偏好大幅提升的可能性较小

7月以来,各类“宽信用”政策密集出台,有助于增强市场对于政策托底的信心,延缓和降低信用风险,使得市场风险偏好逐步修复。通过对一、二级市场各类信用债表现进行梳理,注意到在市场回暖的初期,资金往往优先流向国企、高评级发债主体,带来的影响是国企发行人的融资情况先行改善,同时AAA评级主体的发行利率较中低评级下行较快,等级利差呈现走扩。

接下来资金能否进一步从国企外溢至民企,从高评级传导至中低评级,一方面取决于新增的配置需求,另一方面也取决于投资机构的风险偏好。考虑到理财新规虽然在过渡期整改要求上有所放松,但大方向上并未改变,同时投资机构的风险偏好在前期去杠杆、强监管的过程中已显著降低,短期内风险偏好大幅提升的可能性较小,对信用债的全面回暖保持谨慎态度。

但是对于主业突出、公司治理良好、负债率较低、风控能力较强的龙头民企,市场对其信心正在逐步恢复。由于前期市场违约集中在上市民企,导致投资机构为了规避风险对民企采取了“一刀切”,随着各类针对龙头民企的支持政策的出台,市场融资环境明显改善,龙头民企债券的估值将得以修复。

(作者系天风证券固定收益首席分析师)

责任编辑:宋璟