债转股促进企业基本面改善 实现财务与经营双重利好

摘要:根据国家发展改革委公布的数据显示,截至2018年6月底,市场化债转股签约金额达1.72万亿元人民币,到位资金3469亿元。从已签约项目看,银行及所属实施机构签约的项目占比超过80%,资金到位占比也超过70%。

中国经济导报记者|邵鹏璐

随着我国经济步入产业升级和结构调整的发展阶段,宏观经济增速开始逐渐放缓,经济由高速增长阶段转向高质量发展阶段。

市场化债转股作为本轮政策层面大力支持的降低企业杠杆率的有效手段之一,在金融去杠杆、宏观稳杠杆的政策背景下降发挥重要作用。今年以来,国家相关部门多次出台政策加以指导,希望促进市场化债转股加速推进。从债券投资的角度来看,目前投资者更关心的是债转股政策对企业债券的影响,是否存在利好,以及影响债转股利好程度的是哪些因素。

市场化债转股不断推进

华创证券固定收益高级分析师周冠南表示,在前期经济快速发展阶段,我国各部门杠杆率整体持续上升,尤其是企业部门杠杆率高企,债务负担加重使得企业盈利能力与周转能力持续下滑,企业经营状况欠佳,资金链紧张、偿债压力大。为此,我国企业亟需采用行之有效的途径降杠杆,减轻财务压力,改善企业经营状况。债转股作为一项有效降低企业债务规模、缓解偿债压力、促进企业经营改善的措施,逐渐成为监管层与市场各参与主体关注的焦点。

债转股是指金融资产管理公司通过收购银行的不良资产,把原来银行与企业间的债权、债务关系,转变为金融资产管理公司与企业间的股权、产权关系,并成为企业阶段性持股的股东,参与公司经营管理决策,在企业经济状况改善后,通过资产重组、上市、转让或企业回购形式退出项目的一项金融措施。

根据国家发展改革委公布的数据显示,截至2018年6月底,市场化债转股签约金额达1.72万亿元人民币,到位资金3469亿元。从已签约项目看,银行及所属实施机构签约的项目占比超过80%,资金到位占比也超过70%。由此可见,在监管大力支持与市场积极响应的推动下,债转股落实进程不断加快,债转股的投资价值逐渐彰显。

监管机构与市场主体持续发力

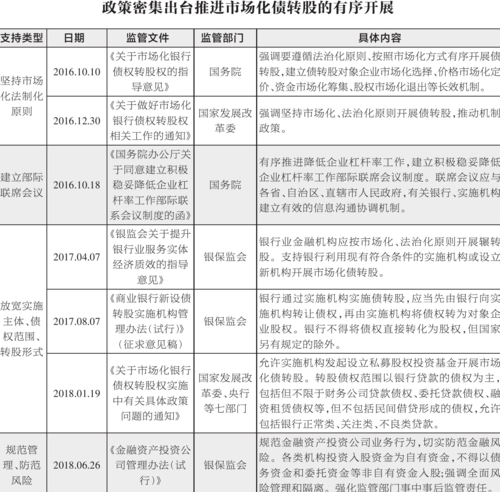

2016年10月10日,国务院发布《关于积极稳妥降低企业杠杆率的意见》及配套的《关于市场化银行债权转股权的指导意见》,标志着新一轮债转股正式拉开大幕。

周冠南分析认为,本轮债转股与上一轮1999年债转股最大的不同是遵循市场化、法制化原则,强调市场配置与调节机制的功能,在债转股的债权范围、实施主体、资金来源、实施方式、项目退出等方面作出了较大的放宽。

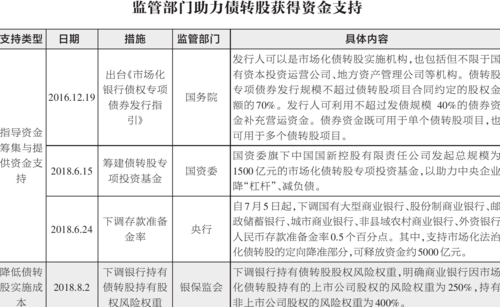

——监管层持续出台政策指引,提供资金支持。为了激发市场对本轮债转股的参与热情,监管层不断给予政策指引与资金支持,大力推进本轮债转股落实进程。政策指引方面,监管机构在强调市场化和法制化原则开展债转股的基础上,对债转股过程中的实施管理、风险防范均作出了具体明确的指引,进一步规范实施机构行为,提高债转股效率。

——五大行积极设立债转股子公司,签约项目集中在重资产行业。新一轮债转股推行近两年来,我国银行机构积极配合。中国建设银行、中国农业银行、中国工商银行、中国银行、中国交通银行纷纷设立债转股实施机构,成立金融资产投资有限公司。其中,表现积极的是中国建设银行,截至2017年底,其债转股金额达5897亿元。在本轮市场化债转股中,各大银行债转股子公司的签约主体主要是国有企业。

除五大行外,保险公司、城商行、金融资产管理公司等金融机构也陆续加入。截至2017年底,债转股金额签约达1.3万亿元,签约项目集中在煤炭、钢铁、有色等重资产行业,签约金额共计5115亿元,占比近40%。

债转股促进企业财务与经营双重改善

“债转股促进企业基本面改善,财务与经营双重利好。”周冠南表示,开展债转股能有效促进企业基本面改善,收获财务与经营层面的双重利好。

首先,在财务方面,债转股可显著降低企业财务杠杆,减少偿债压力。由于债权与股权转换,使得原本高企的财务杠杆得以明显下降,权益资本得到较大补充,资本结构显著优化,企业资产质量明显提升。同时,债转股使原来应定期偿还的利息和本金转化为只在盈利状况下才需分配的股票股利,从而显著减少企业的财务费用,减轻债务偿还负担,使现金流以及资本经营明显改善,有利于企业正常运营。

其次,在经营方面,债转股可有效加强企业的法人治理能力。债转股相比其他减免企业债务措施,其优越之处在于,实施机构对企业债转股获得股权后,可参与管理企业,重组企业,从更深层角度来考虑企业运营管理问题。2016年10月10日发布的《关于市场化银行债权转股权的指导意见》明确指出,“要保障实施机构享有《公司法》规定的各项股东权利,在法律和公司章程规定范围内参与公司治理和企业重大经营决策,进行股权管理。”由此,通过债转股,实施机构成为债务企业的控股方,考虑到实施机构多为资本管理和公司治理能力经验较为丰富的集团公司,其通过引入新的公司管理理念将为企业注入活力,有效推动企业改组改制,盘活存量优质资产,完善企业管理架构,这将大大提高债务企业的公司治理能力和市场竞争力。

值得注意的是,本轮债转股强调市场化原则,即债转股的开展对象、项目资金筹集、退出方式由市场参与主体自主选择,市场化程度较高。所以,只有具备较高发展潜力的企业才可能获得市场认可实现债转股,进一步加大利好程度。

责任编辑:宋璟