地方债发行近期进入“快车道” 配置价值凸显未来空间充裕

摘要:按之前财政部安排,将用3年左右时间完成全部存量地方债的置换,存量债务置换的窗口期为2018年8月份。可以看出,当前地方债务置换进度已经进入收尾阶段。

黄伟平 喻坤

近日,财政部公布《关于做好地方政府专项债券发行工作的意见》,要求“加快专项债券发行进度,各地至9月底累计完成新增专项债券发行比例原则上不得低于80%,剩余的发行额度应当主要放在10月份发行。”在当前一系列政策措施引导下,地方债的配置价值日益凸显,地方债发行提速将给市场带来积极影响。

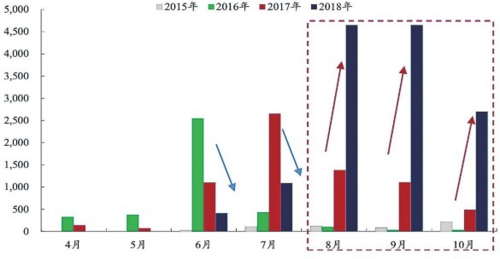

8~10月份新增专项债发行将加速(亿元)资料来源:Wind,兴业证券经济怀金融研究院整理

地方债发行进入加速期

整体上来看,今年上半年地方债发行节奏偏慢。2018年一季度,地方债发行规模仅2195亿元,同比减少53.7%;进入2018年二季度以后,地方债发行有所提速。但截至7月底,2018年累计发行地方政府债规模21679亿元,与去年同期相比依然下降19.9%。

分析来看,今年上半年地方债发行节奏偏慢主要是受地方政府债务置换进度接近尾声以及叠加地方政府发债积极性不高等因素的影响。

按之前财政部安排,将用3年左右时间完成全部存量地方债的置换,存量债务置换的窗口期为2018年8月份。可以看出,当前地方债务置换进度已经进入收尾阶段。

根据目前要求,地方政府举债需要严格执行预算法和担保法,“坚持谁举债谁负责,加大督查问责力度,做到终身问责、倒查责任”。严监管的背景与过去地方政府负债较重的情况下,地方政府发行地方债的积极性受到一定限制。

根据地方债的发行目的,可以将地方债按照两种维度划分。一种维度是将地方债划分为新增债和置换债或再融资债;另一种维度是将其划分为一般债和专项债。

从新增债和置换债或再融资债的维度来看,今年1~7月地方政府债以置换债或再融资债的发行为主,合计发行规模达13737亿元(其中置换债11073亿元,再融资债2664亿元),在地方政府债发行总规模中占比63%。由于按照前期财政部的要求,共计1.73万亿元的非政府债券形式存量政府债务的置换工作需要在今年8月底前完成,这也客观上导致了前7个月的地方债发行以置换债为主的情况。

从一般债和专项债的划分维度来看,当前我国地方政府债券的发行依然以一般为主。截至7月末,2018年地方一般债的累计发行规模为16015亿元,规模占比高达73.9%;专项债的累计发行规模为5664亿元,占比26.1%。

从发行期限来看,我国地方政府债的发行依然以3年、5年、7年和10年期等品种为主,2年期为今年的新增品种。

从地方债一级市场的发行利率来看,在2018年宽货币政策带来的“债牛”环境下,地方政府债的发行利率中枢不断下移。虽然地方债的发行利率已经完成了紧贴国债利率发行到日益市场化发行的转变,但地方政府债依然具有较强的准国债性质,其发行利率与国债利率联系紧密。

二级市场利差来看,3年期、5年期地方债与同期限的国债到期收益率利差(月均)持续走扩,直到今年6月以后利差才开始逐渐收窄。主要是因为2018年年初以来的债牛行情下,国债收益率不断下行,而地方债在二级市场的流动性较差,收益率变化弹性不足,下行幅度较低,导致地方债与国债间的利差不断拉大。

今年初全国人大批复的(新增)专项债额度为13500亿元,如果按照8月14日的财政部《关于做好地方政府专项债券发行工作的意见》的文件要求,则9月底之前应发行10800亿元,扣除1~7月份发行的1503亿元,则8~9两月的月均应发行额至少为4648.5亿元,10月份应发行额为2700亿元。

根据最近几个月以来的地方债发行规模的周度变化数据(截至8月24日),也能直观地感受到8月份以来地方政府专项债已经进入了发行快车道。

专项地方债发行规模有较大扩张空间

加快地方政府专项债券发行和使用进度,能够更好地发挥专项债券对稳投资、扩内需、补短板的作用。专项地方债发行提速所表达的宽财政信号意义更为重要。

从地方政府置换债来看,是对过往的城投债、贷款、非标等非政府债券形式存量政府债务的置换。

2015年底,财政部发文《关于对地方政府债务实行限额管理的实施意见》,明确指出通过非政府债券方式举借的地方政府存量债务,要通过3年的过渡期,在限额内置换成地方政府债券。而城投债就属于非政府债券形式的存量政府债务。

从地方政府专项债来看,其将逐渐承担起过往城投债等具有的地方政府融资职能。

2017年8月,财政部下发财政部下发《关于试点发展项目收益与融资自求平衡的地方政府专项债券品种的通知》(89号文),奠定了项目收益专项债的发展基础。在城投债、政企债务分离、妥善处置地方政府隐性债务的政策环境下,地方政府通过专项债进行融资,透明度更高,有利于地方政府的债务管理,且专项债的融资成本相对较低,将对现有的政府融资结构具有所优化,并逐渐承担起过往城投债、、贷款、非标具有的地方政府融资职能。

随着《地方政府土地储备专项债券管理办法(试行)》(62号文)、《地方政府收费公路专项债券管理办法(试行)》(97号文),《试点发行地方政府棚户区改造专项债券管理办法》等一系列专项债发行管理办法的颁布实施,以及2017年12月11日深圳市通过深圳证券交易所政府债券发行系统成功招标发行2017年深圳市轨道交通专项债券,专项地方债的发行品种也愈加丰富。

当前市场上,已发行的地方政府专项债多数为土储专项债,且专项债的整体规模尚小,无法完全满足地方在基建投资和改善民生等领域的资金需求。在未来,类似棚改、高速公路建设甚至医院、学校等创新型项目收益专项债的品种和规模都将有较大的扩张空间,成为地方政府专项债的重要发行领域。

政策引导下,地方债的投资价值进一步提升

地方债的投资结构单一,且集中于商业银行,主要是因为地方政府债具有较强的准国债性质,其发行利率相对较低,一、二级市场存在利差倒挂的现象,意味着一级市场中标投资者在二级市场卖出将导致亏损,因此偏交易性的其他投资者参与配置积极性不高。而商业银行对于地方债的定位也是“配置盘”而非“交易盘”。

一、二级市场利差出现倒挂,一是与过往存在的地方政府对地方债的行政摊派、地方债发行利率过低等非市场化行为所致;二是地方债在二级市场的流动性较差,具有一定的流动性溢价补偿,也客观上造成了一级市场招标利率低于二级市场收益率的现象。

由于地方政府债具有较强的准国债性质,其发行利率相对较低,一、二级市场的利差倒挂也导致了地方债的投资结构集中于商业银行“配置盘”。根据历史数据,进入2018年以来,3年期、5年期和7年期的地方债与同期限的国债发行利差(月均)持续收窄,2018年7月,3年期地方债与同期限国债利差甚至压缩至6BP,5年期收窄指12BP,7年期的地方债与同期限国债的利差压缩幅度相对较小,利差尚保持在40BP以上。

近期包括城投在内的信用债利率下降过快带来的地方债配置性价比提升,也是促使银行开始主动配置地方债的主要原因。

通过对5年期AAA地方债与同期限AAA中短期票据的二级市场收益率利差进行分析发现,进入2018年以来,两者利差持续收窄,直到8月份开始利差才有所走扩。在信用债与地方政府债的利差处于历史相对低位的时候,安全性更高的地方债无疑拥有了更高的配置价值。

地方债发行加速,或将增加曲线陡峭化程度

地方债发行加速是宽财政政策力度的加码表现,其所表达的信号意义更为重要。财政力度加码,加上专项债是针对具体投资项目,地方债发行后基建项目投资也在加快,对经济提到一定的托底作用。除了地方债外,保障存量项目建设并加快施工进度、减税和精准扶贫等都是下一阶段的财政发力点。

地方债的主要期限在3、5、7、10年,关键期限供给量的超预期不会改变趋势,但将增加曲线的陡峭化程度。例如,在2015年受地方债供给量超预期冲击,关键期限的期限利差明显陡峭化,直到2016年年初才把供给压力给释放。虽然当前的供给超预期情况不如2015年,但对关键期限仍有负面影响。

地方债发行加速不完全等于配置加压,地方债当前的配置价值更加凸显,使得银行等投资机构能够有效承接地方债的加速供给。今年上半年银行传统的配置盘偏弱,3季度地方债供给超预期以及地方债投资价值提升带来的银行地方债配置增多,将会挤占部分银行配置盘的额度,这将导致债市配置资金进一步分流,使得银行配置其他债券品种的力度有所减弱。

地方债发行非常依赖流动性环境。从历史经验看,地方债发行放量过程中流动性都保持了宽裕。在“保持合理充裕”、“疏通货币向信贷传导”要求下,央行将也在流动性层面加以配合,这就是“水多了加面、面多了加水”的过程。而市场利率已经回归至政策利率之上,加上专项债发行提速,货币市场利率进一步下行的可能性是极低的。(作者系兴业证券分析师)

责任编辑:宋璟