地方债供给放量 “宽信用”政策继续传导

摘要:从各省地方债的发行披露中获得各省2018年地方债发行限额,结合2017年限额计算得到各省份2018年的新增额度,再从债券发行的募集说明书中逐笔统计各省新增债券发行总额,最后计算得到各省未使用的新增债券余额。

周冠南

近期宽信用政策仍在加码,三季度地方债供给压力增加,若未来进一步下调风险权重,则进一步提升地方债配置价值,挤压国债和政金债配置需求;另一方面,银行可将地方债释放出的风险资产额度用于增加信贷投放或配置信用债,进一步刺激宽信用的政策向下传导。考虑到地方债供给压力和稳汇率压力,流动性环境较前期边际承压,央行大概率通过公开市场操作维持目前的流动性环境,但难以进一步宽松。短期利率债走势仍有熊平压力。

仅考虑新增债券,8、9月份供给压力明显

8月下旬供给压力明显增大 资料来源:Wind华创证券

地方债风险权重有望调降为0

近日,资金价格略有回落,央行继续在公开市场投放流动性,短期人民币贬值压力略有缓解,国债期货窄幅波动,现券收益率基本持平。

此前,财政部公布了《关于做好地方政府专项债券发行工作的意见》,要求各地至9月累计完成新增专项债发行比例原则上不得低于80%,同时财政部在与部分银行的会议中建议,商业银行在参与地方政府专项债发行时,投标价格下限应较相同期限国债前5个工作日收益率均值上浮40个基点或以上。

地方债与国债利差处于历史高位水平,发行定价加上资本节约,地方债的投资吸引力大幅提升。为了提高地方债发行定价的市场化水平,财政部在历年的地方债券发行工作通知中,均明确指出要加强地方债的市场化水平,地方债与国债的发行利差与收益率利差不断扩大。

自2017年3月份开始,地方债与国债的利差开始扩大,并在较长时间内维持一个高位。根据Wind统计,从2017年3月以来,地方债与国债发行利差均值维持在44BP,进入2018年以来更是上升到54BP,而10年期地方债与同期限国债收益率利差均值也达到52BP,远高于历史其他时期。

地方债与国债同属于利率债,并且均属于免税品种,对配置主体而言,国债和地方债主要区别在于风险权重差异所带来的资本溢价。此前国债风险权重为0,地方债的风险权重为20%,地方债资本溢价=资本充足率×资本利润率×20%,地方债资本溢价约为37BP。如果未来地方债风险权重进一步下调为0,而根据财政部建议,地方债投标价格下限应较相同期限国债前5个工作日收益率均值上浮40个基点或以上,则地方债相较国债的配置优势显著提高。

如果地方债风险权重调整为0,将释放较大的商业银行资本金占用,可进一步用于信贷投放或者信用债配置,有助于宽信用的传导。根据财政部发布的通知,2018年地方政府债务限额为209974.2亿元,截至7月末,全国地方政府债务余额171557亿元,以政府债券形式保有的债务166463亿元,按银行持有地方债80%~90%的比例,风险权重20%计算,可释放风险资产规模2.6万亿~3万亿元左右,即可释放相应规模的信贷额度或信用债配置额度,有利于宽信用政策进一步向下传导。

三季度地方债供给压力集中释放

根据财政部披露数据显示,2018年1~7月份,全国发行地方政府债券21679亿元,其中新增债券7942亿元。根据华创证券对地方债资金使用的逐笔统计,1~7月份新增债券中一般债发行量为6439亿元,专项债发行量为1503亿元。

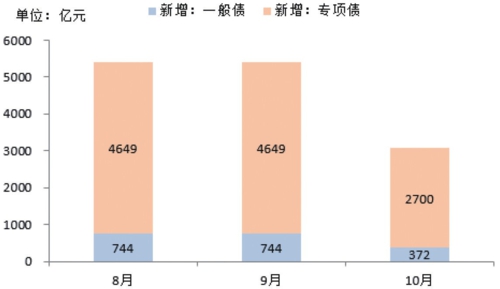

结合财政部年初公布的数据,2018年一般债限额为8300亿元,专项债13500亿元,则新增一般债券余额为1861亿元,专项债余额仍有11997亿元。根据财政部的通知,各地至9月底专项债累计发行比例不得低于80%,剩余额度主要放在10月份发行。在额度完全使用的情况下,8、9月份至少需要发行9297亿元,平均每月需要发行4649亿元,10月需发行约2700亿元。如果进一步考虑一般债券,假定其余额按照专项债的发行节奏,那么可以估算得到8、9月份每月发行新增债额度约为5400亿元,10月发行额度约为3000亿元。

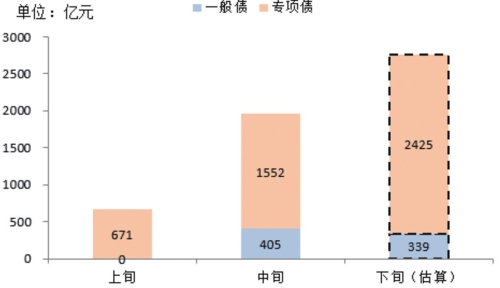

从8月发行的节奏看,发行压力主要集中在下旬。截至8月21日,8月份新增债券共计发行2628亿元,其中一般债发行405亿元,专项债发行2223亿元。据测算,预计接下来10天仍有约2800亿元左右的供给量,其中专项债发行量达到2425亿元。如果将置换债考虑在内,由于7月底仍有置换债余额5094亿元,若按要求于8月全部完成置换,那么8月份债券总发行量将超过1万亿元。

分区域看,地方债剩余发行额度主要集中在东部省份。从各省地方债的发行披露中获得各省2018年地方债发行限额,结合2017年限额计算得到各省份2018年的新增额度,再从债券发行的募集说明书中逐笔统计各省新增债券发行总额,最后计算得到各省未使用的新增债券余额。其中,山东与西藏缺乏限额数据,将余额按照2017年两省地方债的比例进行估算。根据计算结果,地方债剩余额度主要集中在东部地区,如山东、河北、江苏、浙江4省额度超过总剩余额度的30%。

关注央行对冲操作对流动性的影响

近日,国新办举行国务院政策例行吹风会,中国人民银行副行长朱鹤新介绍金融更好服务实体经济,有效缓解企业融资难融资贵有关情况,并答记者问。从会议发言看,目前央行保持流动性合理充裕,同时加大对重点领域和薄弱环节的金融支持力度。从实际结果看,目前银行间体系合理充裕,资金利率下行起到了“降息”效果,信贷结构优化和支持实体经济的力度加大,债市融资功能恢复,高等级债券利率显著下行。

下一阶段,央行提出继续加强统筹协调,形成政策合力。同时会把握好度,把好货币供给总闸门,保持流动性合理充裕的同时不搞“大水漫灌”,说明目前的资金面水平已经处在央行的合意区间,未来并不会继续加码放松流动性,而是更多在货币政策传导机制的疏通方面做文章。三季度考虑到地方债放量,央行或适度增加流动性投放对冲资金需求,但未来流动性较此前进一步放松的空间有限。

另外需要关注的是,伴随着人民币持续贬值,央行已经开始在外汇市场开展对冲操作。央行近期在外汇掉期市场通过短期限回笼人民币融出美元的方式,向市场提供美元流动性。对此,笔者认为,为稳定人民币汇率,央行重启常态化干预。近一个月以来,人民币持续贬值,央行采取包括将远期售汇业务外汇风险准备金率提高至20%,以及限制银行通过上海自贸区向境外存/拆放人民币等宏观审慎政策稳定人民币汇率,并未采取常态化手段直接干预外汇市场,因此外汇占款未有流出,使得近期外汇占款和外汇储备与人民币汇率以及央行结售汇数据产生背离。

但是,此前干预措施并未扭转人民币贬值预期,而近日人民币汇率走强,一方面可能是央行加大干预力度起到了一定效果,但也与贸易争端缓和以及特朗普批评美联储加息刺激下美元指数走弱密切相关。在此情况下,央行重启常态化干预手段,在外汇市场融出美元回收人民币,显示人民币汇率仍有贬值压力,有加大干预力度的必要。

未来人民币贬值压力依然存在,不排除央行有加大干预力度的可能,警惕外汇占款减少对流动性构成压力。中美基本面、货币政策的差异增加以及贸易争端不确定性犹在,人民币所面临的贬值压力依然存在。一方面,美国经济持续向好,经济数据超出市场预期,股市逼近历史高位,而中国经济增长仍然面临压力,“宽信用”政策发挥作用需要过程;另一方面,美联储下半年仍将加息两次,而国内央行货币政策操作空间不大,人民币贬值压力犹在,叠加特朗普近期再次指责中国操纵汇率,在中美贸易谈判的压力之下,有必要稳定人民币汇率,避免大幅贬值,不排除央行可能继续采取常态化方式进行干预并向市场释放信号以扭转贬值预期,需警惕未来外汇占款减少压力加大,对流动性造成不利影响。

(作者系华创证券固定收益组高级分析师)

责任编辑:宋璟