棚改降温对企业债的直接影响有限

摘要:申万宏源证券固定收益首席分析师孟祥娟认为,近期政策性银行对于棚改贷款条件在收紧,这可能既是对货币化安置比例控制的强化,也是对年初棚改贷款投放节奏偏快的纠正。

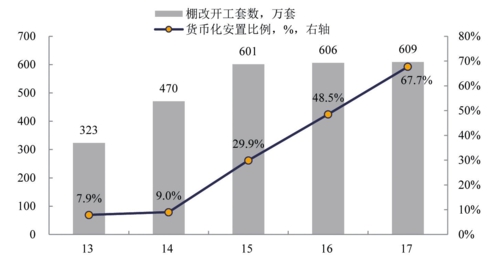

2015年以来货币化安置比例快速提升,2017年达到67.7% 数据来源:住建部各省住建厅兴业证券经济与金融研究院

中国经济导报记者|曲静怡

近期,国开行棚改贷款发放条件收紧的消息引发市场对地产的担忧。实际上,中央和地方今年的棚改工作安排中,货币化安置的表述也普遍已经弱化。此外,国开行2017年年报中则强调“持续严控货币化安置比例”。

“今年全年货币化安置比例向下是大概率事件,中西部地区销售或将‘筑顶’回落。随着棚改货币化力度的下降,棚改降温,地产资金回笼能力可能会进一步受到冲击。”兴业证券分析师黄伟平认为,弱化“货币化安置”,对经济基本面会逐渐形成拖累,但对城投企业债的直接影响有限。

棚改货币化带动三四线房市量价齐升

2015年,国务院提出棚改三年计划,同时作为房地产去库存的措施之一,要求各地积极推进棚改货币化安置。

市场普遍认为,相较于实物化安置,棚改货币化安置能直接拉动房地产销售,对于房地产去库存的作用更为积极。所谓“货币化安置”,是指在拆迁棚户区住宅房屋时,拆迁人将应当用以安置的房屋按规定折算成安置款,由被拆迁人选购住宅房屋自行安置的方式。货币化安置方式主要有三种类型:发放购房券、政府购买存量商品房置换拆迁房、直接货币补偿(拆迁户自由支配)。

在房地产库存过剩的背景下,政府转变棚改安置思路,大力推进棚改货币化安置,进一步打通保障房与商品房的通道。

公开数据显示,2015~2017年,随着棚改货币化安置比例的不断提高,其对当年住宅销售的贡献也明显提升。2015~2017年,货币化安置对住宅销售的贡献从14%上升至24%,对当年销售增速的拉动则从11.1%下降至7.3%。

具体来看,2016年住宅待售面积减少6378万平方米,2017年整年减少了10562万平方米,商品房住宅待售面积逐步从高位回落,有效实现了房地产市场去库存。

天风证券固定收益首席分析师孙彬彬认为,棚改货币化的推进实施对于三四线城市商品住宅库存去化效果明显,伴随着棚改拆迁户刚性需求购买者进入房地产市场,也在一定程度上促进当地房地产市场出现量价齐升的局面。

分城市销量来看,2015年后,一二线城市商品房销售下滑明显且出现负增长,而三线城市对商品房销售起到一定的支撑作用。2018年5月,40个大中城市中,一二三线城市销售同比增速分别为-23.28%、-0.43%和4.6%。

分城市房价来看,2016年10月份房地产调控周期开启后,一二线城市住宅价格同比回落,三线城市住宅价格指数同比仍然继续攀升。2017年8月,三线城市住宅价格指数同比增速超过一线和二线城市,达到13.36%,并在之后持续上行。

根据住建部数据,2016年全国实际完成棚户区建设606万套,其中货币化安置比例为48.9%,消化库存2.5亿平方米。“因此,可以推算出货币化安置购买商品房套均面积为85平方米。根据每年的棚改区改造住房完成套数和货币化安置比例,可以推算出每年由棚改货币化安置带来的商品房销售需求及其占比情况。”孙彬彬分析道。

2017年由棚户区改造货币化安置带动的商品房住宅需求为31059万平方米,占商品房销售面积比例为18.33%,占三四线城市商品房销售面积比例为28.5%。

“棚改货币化惠及中小房企,但受益程度存在不确定性,而相对于中小房企来说,大型房企的收益更为确定。”黄伟平分析认为,从地方政府行为来说,地方政府在推进棚改货币化的过程中往往更倾向于将当地中小房企的库存纳入安置房房源。但是,由于地方政府货币化安置的形式大多选择发放购房券(房票),居民以房票抵扣购房款,对于纳入货币化安置房源的中小房企来说,房票的变现能力是相对较差的。

举例来看,在某些二三线城市的货币化安置过程中,就出现过一些货币化安置房源开发商拒绝向房票购房者销售户型好、楼层好的商品房而遭到地方政府约谈。

“对于大型房企而言,在一二线城市商品房销售增速提高时,其参与部分棚改货币化安置,享受棚改货币化安置红利,二者叠加帮助大型房企加速去库存。”黄伟平称。

事实上,随着大型房企销售资金的回笼、盈利能力的改善,大型房企则会积极参与并购重组,进一步提升自身的规模优势。数据显示,A股上市房企存货占资产的比重已从2014年底的65.23%降至2017年底的55.18%,净资产收益率也从2015年底的11.19%上升至2017年底的14.28%。

政策对于推进货币化安置的意愿下降

今年以来,政策性银行棚改贷款投放节奏明显快于2017年同期,其中,农发行一季度投放2148亿元,已经超过2017年上半年的1500亿元。

最新数据显示,1~5月份国开行棚改贷款投放4369亿元,接近2017年上半年的4776亿元。

虽然贷款节奏投放较快,但各地区整体开工进度实际上并不是很快,究其原因,黄伟平认为,一季度重要会议持续时间长,今年整体开工节奏偏晚;融资预期偏谨慎的背景下,各地也有提前落实贷款的倾向。

从已公布进度的省份来看,海南、山东、河北、安徽、甘肃等地开工进度明显慢于2017年同期;北京、广东、重庆、青海等节奏略快于去年同期。贷款投放和开工进度的错配,会一定程度导致资金闲置的状况。

今年全国范围内棚户区改造形势出现了一些新变化。2017年12月23日召开的全国住房城乡建设工作会议,提出“扎实推进新一轮棚改工作,2018年改造各类棚户区580万套”,超出原来市场预期的500万套。

市场人士认为,棚改货币化对房地产销售增速的拉动高峰已过。“自2017年以来的地产销售下行中,中西部与东部的分化持续时间长于以往,这与棚改货币化密切相关。”申万宏源证券固定收益首席分析师孟祥娟认为,近期政策性银行对于棚改贷款条件在收紧,这可能既是对货币化安置比例控制的强化,也是对年初棚改贷款投放节奏偏快的纠正。

对此,黄伟平认为,国家层面上对于棚改货币化安置的表述已明显弱化,未来的棚户区改造可能是实物化安置和货币化安置双轮驱动。对比过去两年的中央经济工作会议、全国住房城乡建设工作会议和两会政府工作报告中关于棚改和货币化安置的表述,可以看出国家层面上对于棚改的关注度已开始减弱,且不再强调“货币化安置”。

“除了棚改政策的边际变化以外,2017年年底以来的新一轮地产调控政策也对今年的房地产市场产生影响。实现限购、限售等调控政策的城市从一二线开始向三线城市蔓延;对房产税的预期将影响购房者的购房决策进而影响房企的投资决策;银监会55号文等政策进一步收紧了房企融资条件,今年房企可能将面临更大的资金压力。”孟祥娟分析说。

棚改降温对城投企业债并无实质性影响

棚改的主要资金来源包括抵押补充贷款(PSL)、财政补助、募资用途涉及棚改项目的城投债、地方政府债券中的棚改专项债、其他资金(含PPP)。

2017年,棚改资金来源中企业债的贡献下降,这可能受债市调整的影响。而同时对政策性银行贷款的依赖度上升,全年政策性银行投放1.28万亿元,其中国开行投放8800亿元,农发行投放4000亿元。

“由于房地产企业外部融资受限,在目前行业集中度提高和行业严格调控的背景下,既需要马儿跑得快,也需要马儿跑得稳,因此,房企需要更多的依赖内生现金流实现增长。”孙彬彬分析道,从房企现金流入结构来看,以销售回款为主的经营现金流入仍是主力。

孙彬彬认为,棚改降温,房地产企业在三四线楼市的去化速度将可能出现放缓,对于房企经营性现金流的回笼会产生一定影响,对于在依赖棚改带动的三四线城市房地产项目布局较多的房企来说,需要关注其项目去化的情况。

“而棚改降温对于城投平台而言,并无实质性的直接影响。”黄伟平说,对于棚改项目,更多影响新增项目的资金来源,对于存量项目并无直接影响,存量项目的授信额度仍然可以正常使用。

近日,Wind统计了募集资金用途涉及棚改项目的城投债(非完全统计)数据,截至2018年6月29日,在存量城投债中,有626支债券为涉及棚改项目,债券余额总计5350.95亿元,企业债是最主要的债券类型。从平台所属的行政级别来看,涉及棚改项目的城投债主要为地级市平台发行,总计357支涉及棚改项目的城投债由地级市平台发行,占总数的57.03%。

从省份分布来看,江苏、四川、湖南、湖北和贵州的数量排名前五位,五地债券数量约占棚改债总数的54.29%。从发行主体评级的分布来看,涉及棚改项目的城投债主要由AA级主体发行。

孟祥娟认为,存量城投债的偿还虽然在某种程度上依赖土地出让收入,但是无论是否发生“棚改降温”,未来棚户区改造也将步入更加理性的状态,对土地出让收入更为长远的影响实际上来自当地实际的经济状况。

“对于当前城投债而言,最重要的风险因素仍然是再融资风险和政策风险的双重压力,如何‘稳妥化解存量隐性债务’,对城投债的影响更为关键。”孙彬彬说。

责任编辑:宋璟