转债供给打开 投资者不妨“乘势而入”

摘要:一些老券陆续进入回售期,由于权益市场疲弱导致正股股价低迷,部分转债触发回售条款,包括15清控EB、15天集EB。部分新券则因变更转债募集资金用途而触发附加回售条款,例如生益转债。

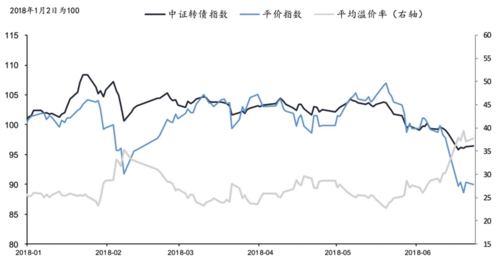

2018年上半年转债市场行情回顾 资料来源:Wind国信证券经济研究所整理

中国经济导报记者|邵鹏璐

2018年上半年,股票资产表现波动较大,主线不清,相应地,转债市场缺乏行情,新债破发频频。市场的关注度在年初上升后快速下降。

转债市场经历了波动不小、收获却不大的上半年。在经历了1~2月的大幅波动之后,进入了略显漫长而乏味的弱势震荡期。中金公司固定收益分析师张继强表示,除股市之外,最大的两个掣肘点在于:转债供给没有打开,市场缺少活力;一季度债市良好的表现提高了投资者的风险偏好,筹码抱团更加容易。

目前,堆积的转债拟发行预案已经达到5000亿元规模以上,数量超过180支。供给的趋势早已明朗,这也让投资者有权利在任何阶段性“稀缺”的时点敢于等待。

转债市场规模进一步扩张

传统转债从去年开始大面积替代定增,除监管的鼓励外,发行人的融资诉求与股东利益也在转债上达成一致,催化了市场的发展。

2018年上半年,发行可转换债券24支,合计发行规模328.27亿元,发行公募可交换债券2支(18中油EB、18中化EB),合计发行规模235亿元。其中,20支转债新券及2支可交换债新券已完成上市,另有6支已发行转债待上市中。

国信证券宏观与固定收益首席分析师董德志表示,由于权益行情疲弱,市场转股热情不高,且存量券中无退市标的,因此转债市场规模进一步扩张,存量券数量从年初的66支增加至86支,市场总余额从1359亿元增至2209亿元,总市值从1412亿元增至2207亿元。

从待发行规模来看,公司需求旺盛,潜在供给量持续增加。2018年以来,共有90家上市公司发布转债预案,合计拟发行规模达1868亿元。截至6月22日,待发可转债187支,合计5037.8亿元,待发公募可交换债12支,合计368.5亿元。在再融资受限、信用债融资困难的环境下,预计更多上市公司将转向发行可转债来满足融资需求。

董德志表示,上半年转债一级市场体现出两方面特点:

——新券上市定位回落,打新热降温。从新券上市表现来看,上半年新发标的中共有8支上市首日开盘即破发,破发占比21.6%,相较于2017全年破发率19%有所上升。新券破发一方面受到权益市场拖累,部分标的正股在转债发行至上市期间下跌拉低转债上市平价;另一方面也与新券发行人基本面分化有关,转债上市估值与公司质地相关性较高,基本面较弱、所处行业景气下行的新券上市溢价率普遍不高;此外,新券破发风险也与高转(换)股价的条款设置有关,随着市场扩容,转债发行的诉求日益多样化,初始转股价设定较高导致破发的案例或将在不远的将来出现。

随着新券上市破发频现,一级打新热度有所消减。特别是进入二季度,从天马转债发行以来,网上申购资金规模逐渐下降,最近的千禾转债网上申购金额约2200亿元,申购户数仅25.76万户,相较去年末低点吉视转债的41.6万户进一步下降。

——原股东配售比例分化,主承销商包销压力再现。从上半年新券配售情况来看,原股东配售意愿在个券之间差异较大,最高为艾华转债的82.47%,最低为再升转债的4.63%。与此同时,主承销商包销压力加大,最近发行的新凤、华通、再升、千禾包销比例均在6.5%以上。包销压力促使网下环节重新出现,广电、湖广纷纷增设网下申购。

上半年二级市场跌多涨少

“2018年上半年,权益市场整体处于风格切换的博弈期,缩量调整压力加大。”董德志表示。

截至2018年6月25日收盘,上证综指报收2859.34,累计下跌14.6%,上证50指报收2536.46,累计下跌12.8%,创业板指报收1538.57,累计下跌13.06%。大小盘行情轮番上演,年初在周期、金融的推动下,大盘股跑赢创业板,1月上证50指上涨7.15%,创业板指下跌1.96%。2~3月风格切换,创业板指逆市而上,累计上涨9.53%,上证50指则大幅下跌12.66%。进入二季度,大小盘同步震荡,至5月下旬,随着信用风险的爆发、中美贸易摩擦的反复,市场进入持续调整期,大小盘同步受挫。

2018年上半年,债券市场走出小牛行情,10年期国债收益率从3.89%下行32BP至3.57%,10年期国开债收益率从4.87%下行55BP至4.32%。

董德志认为,债牛格局的打开来自货币和信用两方共同作用:一是,货币政策实质性转松,支持这种转化的理由在于监管政策的实质性落地,“监管政策预期伤债,监管政策落地伤贷”,从近期央行多次降准、叠加美联储加息后未跟随上调公开市场利率,可以确认“宽货币”格局正愈发清晰;二是,信用收缩持续演进,2017年10月以来社会融资总量增速转折下行,紧信用时期再度开启,随着去杠杠的深入,社融增速将向名义GDP增速靠拢,紧信用格局或将进一步持续。

2018年上半年,转债市场震荡下行,平价再次成为核心驱动力。年初至今,中证转债指数累计下跌2.56%,平价指数下跌8.38%,平均转股溢价率被动抬升,从年初的27%上行至38%左右。董德志分析认为,上半年转债市场走势大致可以分为三个阶段:

第一阶段:2018年1月,估值企稳,转债跑赢股市。一方面,年初股市上涨行情抬升转债平价;另一方面,由于2017年四季度转债估值压缩已经非常充分,行情到来时转股溢价率有所拉升,双轮驱动下转债表现抢眼。1月中证转债指数上涨6.84%,沪指上涨3.96%,转债跑赢股市。

第二阶段:2018年2月~5月中旬,市场震荡,转债发挥稳定器作用。进入2月,伴随美股暴跌、A股业绩“地雷”的负面冲击,转债跟随正股出现短暂调整,在全月走出V型走势。3月之后,A股缩量震荡,转债跟随走平。总的来看,市场震荡期中转债估值与平价反向变动,波动幅度明显小于正股,堪称市场稳定器。

第三阶段:2018年5月下旬至今,调整期转债跌幅有限。5月下旬以来,A股大跌拖累转债回调,但调整幅度有限。5月20日至今,中证转债指数下跌7.16%,沪指下跌11.03%,转债跌幅小于A股。

从个券表现来看,转债、可交换债受到权益市场走势主导,上半年跌多涨少。国信证券统计存量标的年初至今涨跌幅,期间上市新券统计区间为上市首日至2018年6月25日。截至目前,存量标的共86支,上半年20支上涨,66支下跌。涨幅居前5位的分别为康泰转债(51.64%)、万信转债(30.81%)、宝信转债(16.93%)、济川转债(13.79%)和星源转债(4.60%)。跌幅居前5位的分别为林洋转债(-22.79%)、天康转债(-17.28%)、道氏转债(-17.09%)、顺昌转债(-16.28%)和辉丰转债(-15.82%)。

对比正股表现,全部正股上涨标的转债同步上涨,其中康泰转债涨幅明显高于正股涨幅,将转债“进可攻”属性体现得淋漓尽致。部分正股下跌标的转债逆势而上,此类多为偏债型标的,受到债市收益率下行推动。多数正股下跌标的转债跌幅小于正股,体现抗跌能力。少数转债跌幅大于正股(仅蓝标)。

条款博弈重回市场视野

进入2018年以来,转债条款博弈重回投资者视野。骆驼、江南、江银、无锡、迪龙、蓝思先后启动主动下修转股价条款,为转债投资者带来更多博弈机会。

董德志表示,转债发行人主动下修转股价的动机大致有三类:第一类是避免回售,例如江南;第二类是积极促转股,例如骆驼、江银、无锡;第三类是出于大股东减持诉求,例如迪龙。实际中,第二类和第三类动机往往相辅相成,共同促成转股价修正的超预期提前启动。随着市场扩容,转债新券上市后表现分化加剧,今年以来超预期下修案例频现,意味着未来下修博弈机会或将越来越普遍。

另一方面,一些老券陆续进入回售期,由于权益市场疲弱导致正股股价低迷,部分转债触发回售条款,包括15清控EB、15天集EB。部分新券则因变更转债募集资金用途而触发附加回售条款,例如生益转债。

张继强分析表示,股市经过大幅调整和震荡整理后,情绪已经处于偏弱的状态,不少个股估值调整到近年底部。转债供给打开、抱团松动,三季度或将出现较多估值偏低、性价比优于正股的品种,投资者不妨“乘势而入”。但能否“避重就轻”,需不轻易挑战阻力最大的方向:一是在正股的选择上,压力之下的大蓝筹以及身陷质押平仓、信用收紧等雷区的个股不应过多尝试;二是转债老券仍在“逆水行舟”,估值与正股走势预期并不匹配,即便是相对收益的投资者也应考虑替代选项;三是新券,尤其是其中符合“补短板”的科技、成长股,以及周期景气的高弹性股,或许在这一季度贡献最主要的回报。

责任编辑:宋璟