2018年地方债发行有新突破 丰富期限品种强化市场化定价

摘要:2017年59号文已经鼓励部分地方政府“建立地方债续发行机制”,而在实际发行中,2017年共有9支续发地方债,合计续发规模116.64亿元,占地方债总规模的0.27%,规模还较小。

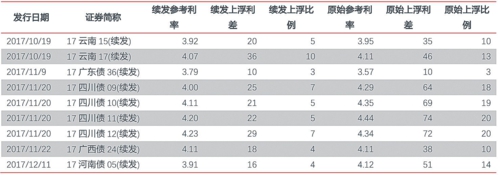

2017年地方债续发债券情况 资料来源:Wind天风证券研究所

2017年公开发行的不同类型专项债券平均发行规模 资料来源:Wind天风证券研究所

孙彬彬 高志刚

近日,财政部印发《关于做好2018年地方政府债券发行工作的意见》(财库〔2018〕61号)(以下简称“61号文”),相较于2017年印发的《关于做好2017年地方政府债券发行工作的通知》(财库〔2017〕59号)(以下简称“59号文”),61号文有较多变动之处。

本文结合61号文和59号文的诸多差异,分析2018年地方债发行中可能存在的一些变化。

2018年地方债发行有何不同?

首先简单分析2018年截至5月8日的地方债发行情况,与往年相比有何不同。

第一,2018年是存量地方政府债务置换结束的年份。按照3年置换期限的要求,2018年将完成存量地方政府债务的置换工作。

第二,2018年地方债发行进度严重滞后。比较2016~2018年前4个月的发行情况,我们可以很清晰地发现,2018年地方债发行进度严重滞后。2018年2~4月共发行地方债5192亿元,分别为2016年和2017年同时期发行规模的26%和65%,如果参照2017年的发行节奏,未来5~8月地方债发行规模将明显抬升。

第三,2018年新增债仍未发行。截至2018年5月8日,2018年发行的所有地方债均用于置换存量债务或者偿还到期地方债,尚未出现利用新增额度的地方债。

第四,2018年置换债置换对象包括转化为政府债务的或有债务。按照财政部2018年3月地方政府债券发行和债务余额情况,2018年3月末,地方债发行规模明显高于存量债务的下降值,主要是按照《关于对地方政府债务实行限额管理的实施意见》(财预〔2015〕225号)相关规定,将部分符合条件的或有债务转化为政府债务。

第五,2018年公开发行地方债上浮利差延续2017年高扩散的特征。2018年公开发行的地方债上浮利差(发行利率与投标下限的差值)表现出比较强的发散特性,这一特征与2017年比较相似,但与2015年和2016年有比较大的不同。这种现象实际上反映的是地方债一级发行中的市场化定价程度。

明确三种类型的地方债

对比2018年和2017年的两份文件,我们会发现2018年地方债发行在流动性(规模、投资主体多元化等)、市场化定价、信息披露、期限等方面均有更多的新特征。

从地方债类型的分类方法来看,按照地方政府债券的募集资金用途,我们一般将地方债分为两种:新增债券和置换债券。而在2018年61号文中,明确了3种类型的地方债:

第一,新增债券。61号文要求新增债券每年的发行规模“不得超过财政部下达的当年本地区新增债务限额”,也就是说2018年新增债券的总发行规模不能超出新增债务限额(2018年为2.18万亿元,其中一般债8300亿元,专项债1.35万亿元)。实际上,这一条要求与2017年59号文和2016年的22号文相同。

第二,置换债券。61号文要求置换债券的发行规模不能超过“各地区上报财政部的置换债券建议发债数”,这点上限要求与2017年59号文相同。置换债券一般用于置换2014年底确认的存量地方政府债务(下文中的存量地方债、存量债务均指2014年底的存量债务),这些债务中包含两种,一种是非政府债券形式的,另一种是2009~2014年期间试点发行的地方债。对于存量地方债,2017年59号文允许发行置换债券偿还,而2018年61号文没有针对存量地方债提出专门要求,却对所有2018年到期的地方债有要求,这个要求就形成了第三类地方债。

第三,“还本债券”。按照61号文,地方政府可以发行地方政府债券用于偿还“2018年到期地方政府债券”,发行规模上限“按照申请发债数与到期还本数孰低的原则确定”。这里明确了两个问题,一是可以发行地方债直接用于偿还到期地方债(而且从后文看,可以提前发地方债储备资金,也可以先偿还再发地方债);二是还本债券并不占用新增债券和置换债券的额度,但是依然被限制在地方政府债务限额管理内。

实际上,2018年已经有地方债明确用于偿还到期地方债。“18甘肃债01”的信息披露文件中,对于债券的募集资金用途,66亿元中有46亿元用于偿还2018年到期的政府债务本金(指的应该是存量地方政府债务),20亿元用于偿还2018年到期的“15甘肃债01”本金。“15甘肃债01”发行规模20亿元,但到期日实际为2018年7月10日,距离“18甘肃债01”的发行日4月23日,仍有两个多月的时间;而且“18甘肃债01”的期限为5年,“15甘肃债01”则为3年期。

提高单支债券规模,丰富期限品种

61号文鼓励地方政府“适当增加单支一般债券规模,提高流动性”,具体措施包括:

第一,“开展公开发行一般债券的续发行工作”。2017年59号文已经鼓励部分地方政府“建立地方债续发行机制”,而在实际发行中,2017年共有9支续发地方债,合计续发规模116.64亿元,占地方债总规模的0.27%,规模还较小。

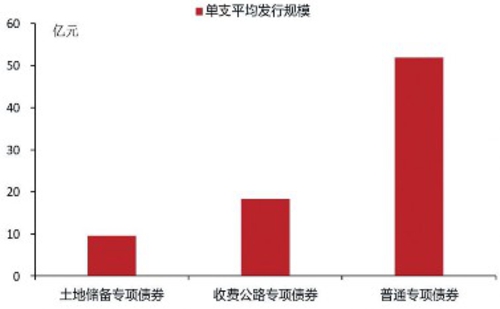

第二,对于项目收益专项债券,“合理搭配项目集合发债”。2017年开始,地方政府逐步发行项目收益专项债券,但是在实际发行中,部分地区的项目收益专项债券具有“一对一”的特征,也就是一支债券对应一个项目,这就导致单支项目收益专项债券规模较小,实际上不利于地方债的流通。61号文则鼓励地方政府“合理搭配项目集合发债,适当加大集合发行力度”,有利于扩大单支项目收益专项债券的发行规模。

第三,放松部分地区进度比例限制。一般对地方债的季度发行有明确的进度比例限制,“对于公开发行的地方政府债券,每季度发行量原则上控制在本地区全年公开发行债券规模的30%以内(按季累计计算)”。61号文则在此基础之上,对一些全年发行规模较小地区放松了30%的进度比例限制。对于发债规模不足500亿元,或置换债券占比超过40%等部分地区,可以将30%的限制放松至40%;更进一步,对于全年发行规模不足100亿元的地区,可以考虑一次性发行,不再需要遵守进度比例限制。

61号文要求“提升地方政府债券发行定价市场化水平”,2017年59号文也有类似要求,而在2016年的22号文中,并无“市场化定价”要求。因此从2017年开始,不同地区、不同时间段上的地方债公开发行上浮利差明显发散,发散范围广。此外,61号文明确禁止地方政府“在地方政府债券发行中通过‘指导投标’、‘商定利率’等方式干预地方政府债券发行定价”,这是首次明确“指导投标”、“商定利率”等行为属于非市场化定价行为。

禁止或者最大限度限制地方债一级发行中的非市场化定价行为,有助于缩窄地方债一级发行与二级估值的差异,从而有助于提高地方债的流动性。

61号文主要从两个方面丰富地方债的发行期限:一是增加期限类型,二是减少对单一期限债券的限制。

对于一般债券,新增加了2年、15年和20年3种债券期限;对于7年期以下(不含7年),不再设定单一期限品种的发行比例上限,而在《财政部关于印发〈地方政府一般债券发行管理暂行办法〉的通知》(财库〔2015〕64号)中要求,“单一期限债券的发行规模不得超过一般债券当年发行规模的30%”;对于7年期以上,“债券发行总规模不得超过全年公开发行一般债券总规模的60%”。

对于专项债券,增加15年、20年期限;由于早前文件并未规定专项债券的单一期限比例限制,61号文也没有做改变,主要是对于7年期以上,“债券发行总规模不得超过全年公开发行一般债券总规模的60%”。(作者系天风证券分析师)

责任编辑:宋璟